Kolik uspoří průměrný Čech? V čem se liší myšlení finančně strádajících a úspěšných investorů? A jak si vše správně spočítat,

aby to dávalo smysl?

Máte finanční rezervu pro nečekané události? Dáváte si peníze stranou v pevně dané částce, nebo podle toho, zda a kolik vám každý měsíc zbyde? Investujete a rozumíte tomu, nebo se bojíte podvodníků a beztak nemáte peníze nazbyt?

Máte už teď spočítané, kolik peněz budete mít v důchodu, nebo to vůbec neřešíte, když přece nevíte, zda se ho vůbec dožijete?

Nikdy nikdo nezpovídá všech deset a půl milionu obyvatel Čech, ale různé průzkumy a data z bank nám dávají celkem ucelenou představu, jak se věci mají. Asi nikoho nepřekvapí, že zdravější finanční situaci obecně mají vzdělanější lidé, a více peněz uspoří muži než ženy, neboť mají obecně stále vyšší platy a méně často zůstávají doma s dětmi, odkázáni na rodičovské příspěvky či finanční zázemí partnera.*

Polovina (45 %) z nás si každý měsíc odkládá stranou méně než 2 000 Kč, případně neušetří nic, třetina (35 %) si dává stranou dva až pět tisíc korun a zbylá zhruba pětina (20 %) uspoří měsíčně víc, než 5 000 Kč**. Průměrná uspořená částka pak je kolem 3 000 Kč měsíčně. S příchodem covidu a vidinou další ekonomické krize se zvýšila průměrná ušetřená částka i podíl lidí, kteří dříve nespořili, a nyní si dávají bokem alespoň nižší sumy.***

[blog_offers_mobile]

Finanční polštář může sehrát klíčovou roli vaší materiální i psychické pohody, pakliže například krátkodobě přijdete o příjem, rozbije se vám dražší domácí spotřebič, porouchá auto, případně když čelíme vysoké inflaci, zdražování a dalším ekonomickým nejistotám. Každá dnes ušetřená stokoruna může později sehrát svou roli. Polovina Čechů přitom nemá našetřeno ani tolik, aby jim to pokrylo existenční výdaje na tři měsíce dopředu.**** A nadpoloviční většina vždy nakonec utratí víc, než si plánovala. Ve finanční gramotnosti a návycích Češi stále mají rezervy.

A zde se dostáváme k tomu zásadnímu, co rozděluje finančně prosperující od těch strádajících: není to zdaleka jen o tom umět si vydělat, ale především o tom, umět si vše dobře spočítat.

I v celoevropských průměrech***** při odečtení průměrných nezbytných výdajů na bydlení, dopravu a jídlo z průměrného platu zbyde takzvaná hrubá úspora, která většinou tvoří 10 – 15 % z příjmu. Ať už jste na tom lépe nebo hůře, důležité je, abyste své příjmy i výdaje měli pod kontrolou, čili rozepsané, ideálně s koláčovým grafem k tomu. Abyste měli perfektní přehled o tom, kolik peněz za co utrácíte, a uměli komplexně zhodnotit, na čem reálně můžete ušetřit a kolik peněz si dát stranou – s vizí, jaký rozdíl to udělá v dlouhodobějším horizontu.

Mnoho lidí totiž třeba ani nemá přehled, kolik měsíčně utratí za jídlo nebo za zábavu.

Přáli byste si vydělávat víc, anebo mít nižší výdaje, protože za nájem, vodu a plyn platíte nekřesťansky moc. Je to šílené, nesmyslně zdražila už i rajčata. Připadáte si jako křeček v kapitalistickém kolečku. V práci trávíte většinu času, život utíká pod rukama a přesto existuje tolik věcí, které si pořád nemůžete dovolit. Jenže jste jenom člověk, který potřebuje taky žít a udělat si občas radost. Spontánně se po výplatě opít a nechat velkou útratu v hospodě, koupit si ve slevách o dvoje šaty navíc. Pak si to občas trochu vyčítáte, zvlášť, když se rozpočet tenčí před další výplatou. Štve vás, že někteří jiní mají život mnohem snazší, narodili se do bohaté rodiny, oslnili movitého partnera, případně dělají nepřínosnou práci, v níž pracují méně za mnohem více peněz, a díky tomu mají lepší mobily, auta či dovolené.

Tak tahle cesta přesně nikam nevede.

Budete muset začít přemýšlet jinak – a začít věci dělat jinak. Rozepište si a sledujte své příjmy a výdaje. Jaká přesně částka vám zbyde po odečtení nezbytných výdajů? Kolik z ní si chcete vyčlenit na spontánní útraty a radosti, a kolik uspořit, abyste se cítili po obou stránkách v pohodě? Jaký systém si uděláte, abyste toho docílili? A kde budete spořit – jaké bankovní produkty jsou nejvýhodnější, jaký spořicí účet má nejlepší úrok? Jak dlouho vám bude trvat, než si ušetříte rezervu alespoň 3 – 5 platů, na kterou kvůli zbytnostem už nesáhnete? A co potom?

Které produkty ke spoření používáme v ČR nejčastěji?

100% jistotu, že o své úspory nepřijdete, samozřejmě nikdy nebudete mít – dokonce ani u bankovních produktů s pojištěním vkladu, jak se přesvědčili

i někteří klienti Sperbank po ruské válečné invazi na Ukrajinu. Stát se může kdykoliv cokoliv. Jenže taková situace je mnohem vzácnější, než například ta,

že někdo vykrade vaše bydliště a najde obálku s úsporami. Navíc vám banka pravidelně přičte několikaprocentní úrok. To je později při vyšších naspořených částkách na účtu znát. A jakákoliv míra rizika ztráty rozhodně není dobrým důvodem nespořit vůbec.

[blog_offers_mobile]

Proti spoření hraje jedině inflace, čili míra zdražování produktů a služeb. Ta hodnotu peněz snižuje a je zpravidla o dost vyšší, než úroky, které nabízejí bankovní produkty. Ale i tak je spoření do rezervy první zásadní krok pro zlepšení vaší celkové finanční situace. Jakmile se vám spoření začne dařit, zjistíte, že jisté omezení krátkodobého potěšení pro dlouhodobý cíl má velký smysl. A že si pravděpodobně zvládnete dát bokem i něco navíc pro investování. Nebo že když se vám v budoucnu zadaří a budete vydělávat o pár tisíc víc, neznamená to, že budete hned i víc utrácet.

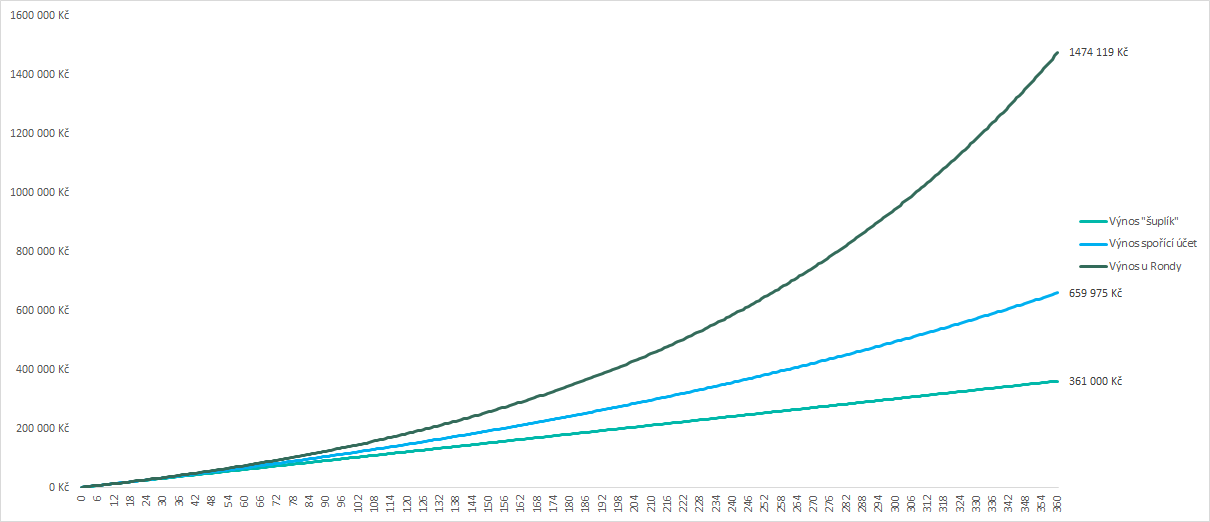

A jaký bude rozdíl, pokud si měsíčně dáte bokem 1 000 Kč do obálky, na spořicí účet s aktuálně průměrným úrokem 3,69 % a když je chytře investujete, například u RONDA INVEST s 8% úrokem, vstupním bonusem a občasnou reinvesticí výnosu?

I částka 1 000 Kč měsíčně ovlivní stav vašeho budoucího konta. Po 30 letech porovnáváte částky 0 Kč, když nespoříte vůbec, 361 000 Kč v obálce, nebo 659 975 Kč či 1 474 119 Kč na účtu. A i to je přece velký rozdíl – konkrétně více než čtyřnásobný.

___

* Průzkum ČTK a iDnes.cz, 2022

** 1) Průzkum byl realizován prostřednictvím on-line platformy Instant Research společnosti Ipsos v únoru 2022 na reprezentativním vzorku 1 050 mužů a žen ve věku 18-65 let. 2) ČTK, data České spořitelny a zpravy.aktualne.cz

*** Analytický projekt Česko v datech, zdroj finaparada.cz

**** Průzkum agentury Ipsos Mori zafinancovaný společností Provident Financial, idnes.cz

***** Data Eurostat, zdroj finaparada.cz

(C) ilustrace: Designed by Freepik and Pixabay

6. 2. 2026

Daňové přiznání pro investory za rok 202514. 8. 2025

5 varovných signálů, že investice není bezpečná23. 7. 2025

Jak Češi investují v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Všemily - Jetřichovice (okres Děčín)

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Nitra - Mlynárce

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Hamuliakovo

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.