Co je to termínovaný vklad, jak funguje a vyplatí se jej mít? Jaké jsou úrokové sazby v roce 2022 a kde je termínovaný vklad nejvýhodnější?

Víte-li, že chcete peníze bokem uložit na delší dobu, konzervativní a častou cestou je založení termínovaného vkladu u banky. Úročení je pevně stanovené a podmíněné tím, že si vložené prostředky nevyberete dřív, než v předem sjednané lhůtě.

Termínovaný vklad je druh spořicího účtu garantující zúročení vložených finančních prostředků. Na rozdíl od klasického spořicího účtu si ho však klient sjednává na předem vymezenou dobu a za pevný dopředu stanovený úrok.

Po sjednanou dobu nesmí peníze vybírat ani vkládat. Z toho důvodu je i úroková sazba u termínovaných vkladů zpravidla vyšší než u běžných spořicích účtů.

Zjednodušeně řečeno, termínovaný vklad slouží k tomu, že si do banky jednorázově uložíte finanční obnos v řádu desetitisíců a více korun. A to na předem sjednanou dobu s předem danou úrokovou sazbou. Banka vám za vložené peníze a omezenou možnost nakládání s nimi po skončení sjednané lhůty vyplatí navíc ještě úrok.

[blog_offers_mobile]

Termínovaný vklad využijete v případě úschovy financí na několik měsíců až několik let.

Podle toho, na jak dlouho chceme finance uložit, rozlišujeme vklady na:

krátkodobé (několik týdnů až rok)

střednědobé (circa dva až čtyři roky)

dlouhodobé (více let)

Od toho se odvíjí i další podmínky a zhodnocení.

Výše úrokové sazby se aktuálně pohybuje v rozmezí od 0,01 %

do 4,4 % ročně (rok 2022).

Vezměme si modelový příklad vkladu s úročením 3 % p.a. a vložené částky 100 000 Kč na jeden rok. V takovém případě vám za 12 měsíců i s úroky banka po odečtení 15% daně vyplatí na účet částku 102 500 Kč.

Minimální výše vkladu se různí, zpravidla se však jedná o minimální vklad v řádu nižších desetitisíců korun. U různých bank se také může lišit výše úročení, odstupňovaná dle výše vložené částky i doby vázanosti vkladu.

Vaše finance jsou pojištěny do výše 100 000 EUR. To je dáno ze zákona. O své peníze tak nepřijdete.

Výši úroku znáte dopředu.

Založení bývá zdarma.

Nevýhodou ale je, že své peníze nemůžete v případě potřeby vybrat dříve než ve sjednané lhůtě. Případně můžete, ale za krajně nevýhodných podmínek se sankcí vyšší, než by tvořil samotný úrok.

Tuto nevýhodu by měl kompenzovat fakt, že je úročení vyšší, než jaké nabízí spořicí či běžný účet. Ne vždy to ale v praxi platí, protože banky a kampeličky mají podmínky různé.

Některé banky nabízí spořicí účty s vyšším úročením, než mají termínované účty u bank jiných. A navíc je neomezuje minimální výše vkladu a své finance si ze spořicího účtu můžete kdykoliv zdarma a bez sankcí vybrat.

[blog_offers_mobile]

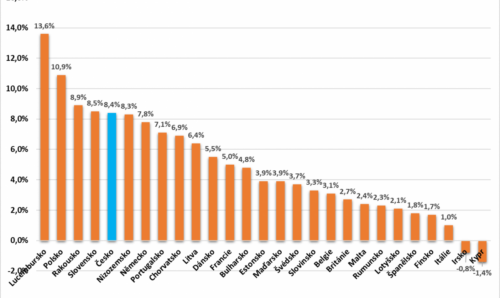

Další nevýhodou, která je ovšem společná pro termínované vklady i spořicí účty, jsou úrokové sazby nižší, než je současná míra inflace.

Ta za rok 2021 dosáhla v průměru 3,8 %, v prosinci dosáhla dokonce 6,6 % a v lednu 2022 už se vyšplhala na 9,9 % (zdroj: ČSÚ). Nejen kvůli pandemii covid 19, ale i vzhledem k vyostřeným mezinárodním vztahům bude její růst velice pravděpodobně dále narůstat.

Termínovaným vkladem tedy své úspory v době vysoké inflace reálně nezhodnotíte. Spíše drobně minimalizujete ztráty.

Termínovaný vklad si sjednáte kdekoliv na pobočce banky, družstevní záložny, anebo online.

Termínovaný vklad u malé nebo velké banky?

Kde si vklad sjednáte nehraje tak zásadní roli, jedná-li se o kteroukoliv seriózní instituci. Důležité jsou podmínky.

Nejsnazší pro vás bude, pokud si vklad založíte u banky, u které již máte vedený jiný, například běžný účet – ovšem pouze za předpokladu, že vaše banka nabízí výhodné podmínky.

[blog_offers_mobile]

Klíčové je si určit, kolik peněz a na jak dlouhou dobu si potřebujete uložit.

Od toho se odvíjí výběr termínovaného vkladu. Vyberete jej podle podmíněné výše vkladu a sjednané doby, za kterou si peníze od banky můžete vybrat.

Dalším zcela zásadním parametrem pro vás bude úroková sazba – čím vyšší úrok, tím je nabídka zajímavější.

Například KB nabízí zhodnocení pouze 0,01 %, J&T BANKA už 3,75 % p.a. (ovšem s minimálním vkladem pro nové klienty 1 mio Kč).

Bavíme-li se opět o modelové situaci vložení sto tisíc korun, rozdíl v úročení prvního roku může být až 3 990 Kč.

Na závěr nezapomeňte zjistit i podmínky pro předčasný výběr, a případné další poplatky či sankční podmínky dané instituce.

Na internetu v dnešní době najdete množství online srovnávačů termínovaných vkladů, takže jednotlivé bankovní produkty snadno porovnáte. Jako příklad uveďme:

https://www.usetreno.cz/terminovane-vklady/

Banky zpravidla nabízí možnost vkladu i ve valutách, nejčastěji v eurech a amerických dolarech. Podmínky i úroková sazba bývají srovnatelné s vkladem v českých korunách.

Další možností, kterou termínované vklady často nabízí, je vedle jednorázového vkladu také vklad cyklický (s obnovou), jinak označovaný také jako revolvingový. Pokud tento účet není ve stanovené lhůtě klientem vybrán, je automaticky obnoven se stejnou lhůtou a úrokovou sazbou, popřípadě se sazbou, která odpovídá bankovní sazbě v den obnovení vkladu pro dané parametry termínovaného účtu. (Zdroj: finance.cz)

Vklad je pojištěný, nízké riziko ztráty prostředků u bank

Úroková sazba je vám předem známá

Nízké úročení – po započtení inflace se dostanete do mínusu

Nízká likvidita – výpovědní podmínky při výběru prostředků před ukončením sjednané lhůty jsou krajně nevýhodné, často zaplatíte za předčasný výběr ještě víc, než získáte na úročení

Chcete úspory proměnit v pasivní příjem výhodněji? Investujte. Dosáhnete tak vyššího úročení a reálného zisku.

Přehledný článek o možnostech investování naleznete zde: RONDA INVEST Blog – Do čeho investovat?

Například u platformy RONDA INVEST dosáhnete zhodnocení až 7 % ročně, s výnosy vyplácenými každý měsíc. Takový úrok vám banka nenabídne.

Pakliže budeme investovat se 7% ročním výnosem po dobu tří let, z vložených 100 000 Kč získáme 122 504 Kč, i po následném zdanění mluvíme už o reálné, výhodné investici.

(c) ilustrace: Designed by Freepik, Pixabay and Unsplash

20. 6. 2025

Mám 100 000 Kč. Do čeho investovat v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Mělník

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Předboj u Prahy a Trnová

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Hviezdoslavov (okolí Bratislavy)

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.