Co s úsporami a penězi navíc? Je při vysoké inflaci lepší spořit, utrácet, anebo investovat? A pokud investovat, kde a do čeho investovat? Srovnejte výhody a úskalí.

Schovávat své peníze pod polštář je passé, ale ani nechat je ležet na účtu není chytré. Kvůli vysoké inflaci totiž rychle ztrácejí na hodnotě – v důsledku čehož platí, že čím déle se s vašimi úsporami nic neděje, tím méně jich ve skutečnosti máte.

Kam své peníze vložit či investovat, aby se zhodnotily a vytvořili jste si pasivní příjem, ale zároveň jste v případě potřeby měli své finance po ruce? Možností je celá řada, ovšem ne všechny volby mohou být ty pravé pro vás. Každý investor by si přál nízké riziko, vysoký výnos a vysokou míru likvidity. Taková investice však prakticky neexistuje. Když se rozhodujete do čeho investovat, téměř vždy se jedná o kompromis, který jste nebo nejste ochotni přijmout. Z jakých variant můžete volit? Jaké jsou výhody a nevýhody? Pojďme se společně podívat na různé formy investování, pakliže disponujete volnými prostředky ve výši kolem 100 000 Kč.

[blog_offers_mobile]

Pokud jste už zkušený investor, udělejte si přehled, jak dál diverzifikovat své portfolio a jaká je aktuální situace v roce 2022. Pro úplné začátečníky začněme malým slovníkem základních pojmů:

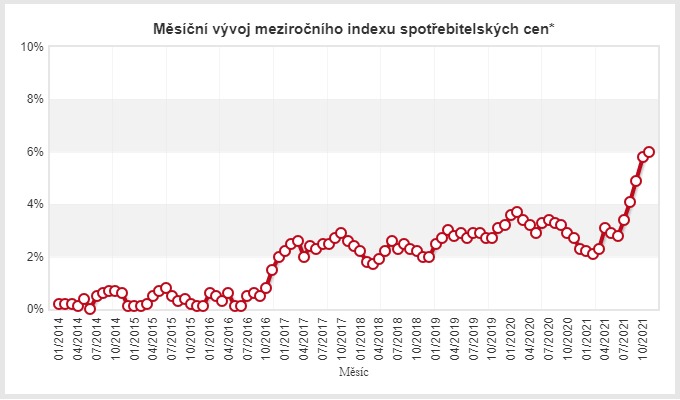

Všeobecnný nárůst cen zboží a služeb za určité období (nejčastěji srovnáváme meziroční) pomocí indexu spotřebitelských cen. Míra inflace se udává v procentech.

Inflace v ČR v letech 2014 – 2021. Zdroj: Český statistický úřad

Vložené prostředky (část příjmů), které nepřinášejí okamžitý prospěch, ale v čase se zhodnotí (narozdíl od útraty).

Vypovídá o tom, jak rychle lze investici proměnit zpátky na hotovost. Čím vyšší likvidita, tím je to snazší, čím je likvidita nižší, tím je to složitější a trvá to déle.

Peněžitá odměna za půjčení peněz. Věřitel (investor), který může dočasně postrádat nějakou finanční částku, ji půjčí dlužníkovi a do určité sjednané lhůty musí být zapůjčená částka (nazývaná jistina) vrácena spolu s navýšením, úrokem.

Své volné prostředky chcete zhodnotit, a tedy investovat. Do čeho se ale vyplatí investovat a s jakým rizikem? Připravili jsme pro vás kompletního průvodce s výhodami a nevýhodami v nespočtu dostupných možností.

Ačkoliv Češi rádi dávají své úspory k dispozici bankám, zde spíše než o investicích reálně hovoříme o vkladech. Jedná se o formu uložení peněz vhodnou pro krátké či středně dlouhé období. Pokud plánujete v brzké době například koupit nové auto, zpravidla spoříte potřebné prostředky na běžném, případně spořicím účtu. Běžné ani spořicí účty vám totiž svým úročením zdaleka nepokryjí ani míru inflace, která za poslední čtvrtletí roku 2021 přesáhla 6 %, v prosinci dokonce 6,6 %.

Úrokové sazby spořicích účtů se při zůstatku 100 000 Kč aktuálně pohybují od 0,01 % do 4 % (v průměru 2,5 %, viz srovnávače 2022, např. na mesec.cz), přičemž spořicí účty s vyšší hranicí úročení nad 2 % jsou už navíc podmíněny dalšími poplatky a podmínkami. Jako příklad uveďme: stejnou částku, kterou vložíte na spořicí účet, investujete zároveň do fondu banky se vstupními poplatky a aktivně užíváte běžný účet u téže banky (viz článek Nejvyšší úrok na spořicím účtu na penize.cz).

[blog_offers_mobile]

Víte-li, že chcete peníze bokem uložit na delší dobu, konzervativní a častou cestou jsou právě termínované vklady a stavební spoření. Úročení je pevně stanovené a podmíněné tím, že si prostředky nevyberete dřív, než v předem sjednané lhůtě. Termínovaný vklad využijete v případě úschovy financí na několik měsíců až pár let. Úročení je ale opět nižší, než současná inflace, zhruba ve srovnatelné hladině, jako u spořicích účtů, v rozmezí 0,01 – 4,6 % (viz srovnání termínovaných vkladů 2022 na mesec.cz) – pozor, termínované vklady u některých bank jsou tak už nyní výrazně méně výhodné, než obyčejné spořicí účty u bank jiných, a navíc si peníze nemůžete kdykoliv vybrat.

Stavební spoření se využívá zejména pro víceleté spoření, stát zde garantuje státní podporu. I tady se ale vyplatí počítat a vědět, jak stavebko využít, protože výhodnost stavebka s určitými parametry klesá. I když totiž máte naspořeno s každým rokem víc, státní podpora je pořád stejná (max. 2 000 Kč ročně). Optimální pro dosažení nejvyšší státní podpory je, pokud chcete spořit částku do 20 000 korun ročně po dobu šesti let. Dosáhnete tak na nejvyšší státní podporu. Při dosáhnutí úspory 120 000 korun (po šesti letech) se už stavební spoření nevyplatí.

Dalším způsobem investice je nákup akcií a dluhopisů. Z akcií vám může být vyplácena dividenda (podíl na zisku společnosti) a dále můžete na akciích bohatnout, pokud poroste jejich cena na burze s cennými papíry.

Dluhopisy jsou cennými papíry, které potvrzují poskytnutí půjčky subjektu, například obchodní společnosti, městu nebo státu. Výnosem dluhopisu je pak úrok a další zhodnocení kapitálu vám může přinést růst ceny dluhopisu na burze.

[blog_offers_mobile]

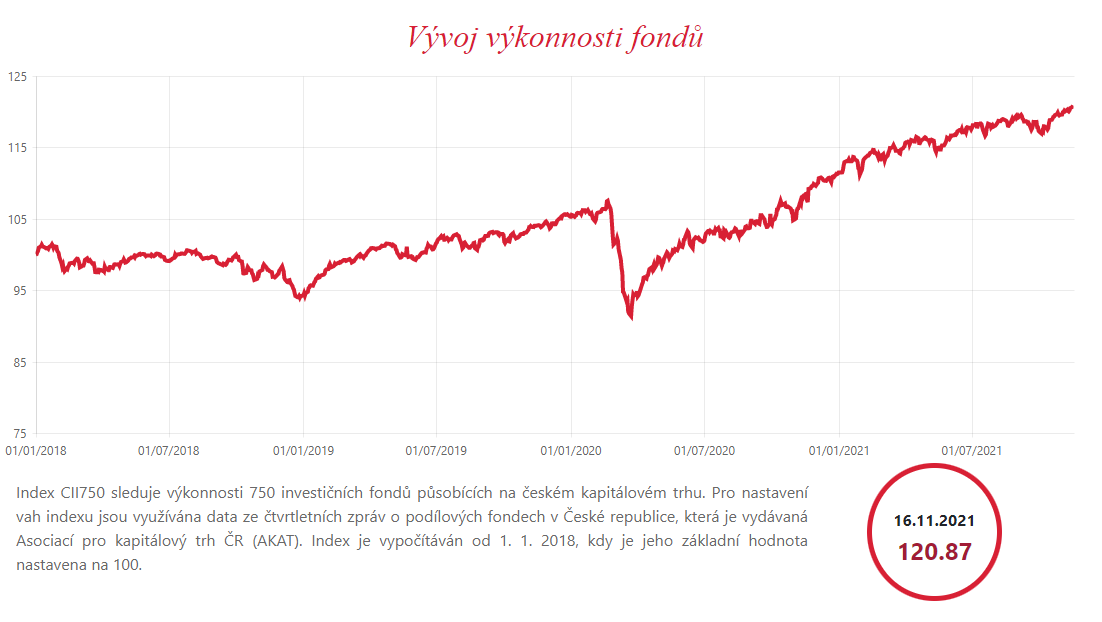

Podílové fondy se v České republice i ve světě těší velké oblibě, řadí se k nejčastějším typům investic vůbec. Fond vaše finance sám rozloží do dílčích investic svého portofila. Disponuje know-how a vy se nemusíte o nic moc starat,

za to ale také platíte poplatky, nemáte rozhodovací moc nad rozložením investic a výše výnosu je dopředu neznámá. Je klíčové správně zvolit a zvážit strategii konkrétního podílového fondu, zejména jak minimalizuje rizika u svých investic a čím je jistí. Řádově se jedná o zhodnocení investic v jednotkách procent, byť jsou i fondy investující do velice dynamických odvětví (AI, biotechnologie, udržitelnost), které mohou mít roční zhodocení i vyšší.

Vývoj výkonnosti 750 investičních fondů působících na českém kapitálovém trhu, Index českého investora

Investice do kryptoměn, elektronicky tvořených digitálních měn, zažívají boom. Kdo například zachytil příležitost investovat do bitcoinu už v jeho začátcích, své jmění mohl zhodnotit i o víc než 1 000%. Ohromný růst ale provází i ohromný pád. Vysoce rizikové investice se tedy doporučují realizovat s volnými prostředky, u nichž nebudete litovat případné ztráty, neboť je zde více pravděpodobná.

Zejména v dobách krize, kdy se nevyplatí uchovávat hotovost, lidé přirozeně investují do hodnotných věcí. Může se jednat o umění, archivní vína či vzácné rumy, anebo sběratelské edice v podstatě všeho druhu. Dlouhodobě populární je také investice do vzácných kovů, zejména do zlata, stříbra či platiny.

[blog_offers_mobile]

Oblíbená forma investice, jejíž princip spočívá v nebankovních půjčkách a podpoře zajímavých projektů: více menších investorů společně složí větší sumu pro financování investičního projektu. Úročení se pohybuje v řádu vyšších jednotek procent, u rizikovějších projektů i nižších desítek. V České republice nejvýrazněji crowdfunding představila společnost Zonky. Crowdfundingové platformy často nabízejí i jiné odměny než vyplacení úroku, například hmotné ceny.

Ceny nemovitostí stabilně rostou spolu s inflací, v dlouhodobém horizontu se investice zpravidla zúročí. Pro představu, od začátku pandemie (jaro 2020 – zima 2021) ceny nemovitostí v České republice vzrostly o 25 – 30 % (viz Realitky si mnou ruce na podnikatel.cz, Růst cen nemovitostí nezpomaluje na idnes.cz). Celkově jsou ale nemovitosti spíše konzervativním způsobem investování. Bavíte-li se o investici do 100 000 Kč bez zatížení hypotečním úvěrem, je v České republice možné pořídit různé typy pozemků (nikoliv však stavebních), garáže, sklepy a další nemovitosti v méně žádaných lokalitách. Byt, dům, ani stavební pozemek samozřejmě za tuto cenu nepořídíte. Pokud dokážete svou nemovitost (například zmiňovanou garáž) pronajmout, může se jednat o pěkný investiční začátek. Je ovšem nutné zohlednit i náklady na provoz, daň z nemovitosti a další náklady.

Některé investiční platformy kombinují více z výše zmíněných. Například chcete-li investovat s výnosem vyšším než je inflace, ale zároveň jste spíše konzervativní co do rizika, můžete si zvolit investici do úvěrů zajištěných nemovitostí. Tuto variantu nabízí platforma RONDA INVEST.

[blog_offers_mobile]

Je jasné, že nechat své finance zhodnocovat má smysl. Už máte jasno, do čeho investovat v tomto roce?

(c) ilustrace: Designed by Freepik and Pixabay

6. 2. 2026

Daňové přiznání pro investory za rok 202514. 8. 2025

5 varovných signálů, že investice není bezpečná23. 7. 2025

Jak Češi investují v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Všemily - Jetřichovice (okres Děčín)

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Hamuliakovo

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Praha - Strašnice

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.