Investování je pro mnohé Čechy strašák. Stačí přitom dodržet pár základních pravidel.

My Češi jako investoři jsme poměrně konzervativní. Důvodů, proč tomu tak je a proč držíme většinu volných prostředků na účtech v bankách, najdeme několik. Pokud však chceme naše úspory ochránit před inflací, je potřeba je investovat. Není se přitom potřeba ničeho obávat – při dodržení několika málo základních pravidel může být investování jednoduché, rychlé a také bezpečné.

Příčiny toho, proč my Češi jako investoři se chováme poměrně konzervativně, hledejme v naší historii. K nejvýznamnějším příčinám patří výrazně kratší historie českého investičního trhu ve srovnání se západem a zároveň špatná historická zkušenost Čechů s investováním.

Desítky let trvající komunistický režim, kdy v podstatě jediným produktem, který umožňoval zhodnocování naspořených prostředků, byly vkladní knížky, se na Češích chtě nechtě musel podepsat. Po pádu komunismu dostali lidé v devadesátých letech možnost investovat prostřednictvím kuponové privatizace, pro kterou nebyly vytvořeny dostatečné kontrolní mechanismy a docházelo tak k rozsáhlému tunelování. I z této doby si tedy Češi odnesli vesměs negativní zkušenosti a investiční fondy pošramocenou pověst. Pro zajímavost uveďme, že ze zmiňovaných vkladních knížek si Češi po jejich ukončení nevyzvedli částku 1,78 miliardy korun, kterou Česká spořitelna převedla do nadace Depozitum Bonum zaměřené na podporu vzdělání.

Důsledkem výše popsaných negativních historických zkušeností českých domácností pak je, že přibližně tři čtvrtiny finančního majetku držíme na bankovních účtech a investujeme v mnohem menší míře, než je obvyklé v západních zemích, kde lidé využívají mnohem širší portfolio finančních a investičních produktů, než je tomu u nás.

[blog_offers_mobile]

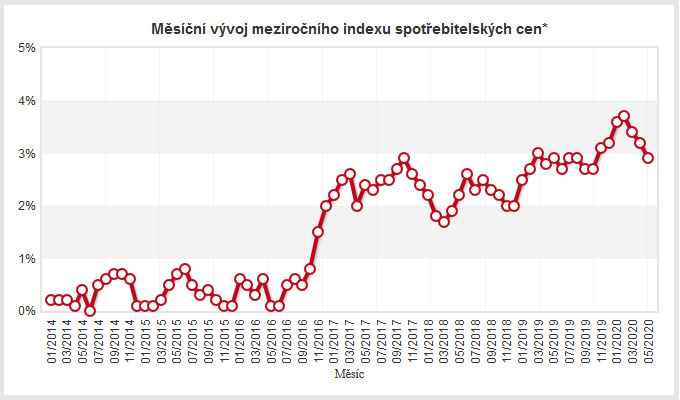

Na bankovních účtech přitom naše peníze kvůli aktuálně nepříznivým podmínkám ztrácí svou hodnotu – zatímco průměrné zhodnocení na bankovním spořicím účtu bez výpovědní lhůty nebo termínovaném vkladu s roční výpovědní lhůtou nedosahuje ani půl procenta ročně, míra inflace v květnu činila 2,7 %. V konečném důsledku nás tak inflace za rok připraví v podstatě z každých uložených 100.000 korun o více než 2.000 korun.

Vzhledem ke stávající ekonomické situaci navíc nelze očekávat, že by se úročení bankovních depozit mělo v nejbližší době byť jen částečně zlepšit. Pokud tedy chceme naše pracně vydělané peníze, které si dáváme stranou, ochránit před inflací, nemáme v podstatě jinou možnost, než je investovat. Pozitivní vývoj v tomto ohledu je možné sledovat u generace dnešních třicátníků, z níž se o investice zajímají až tři čtvrtiny.

Zdroj: Český statistický úřad

* Míra inflace vyjádřená přírůstkem indexu spotřebitelských cen ke stejnému měsíci předchozího roku vyjadřuje procentní změnu cenové hladiny ve vykazovaném měsíci daného roku proti stejnému měsíci předchozího roku.

Vhodnou možností, jak získat první zkušenosti s investováním, ale i alternativou pro zkušenější investory mohou být takzvané p2p (peer-to-peer) nebo p2b (peer-to-business) platformy, které na jedné straně poskytují úvěry nebo půjčky fyzickým osobám (p2p) nebo podnikatelům (p2b) a na straně druhé umožňují investorům do těchto úvěrů investovat.

Tyto platformy si získávají u investorů oblibu zejména díky své jednoduchosti, rychlosti, snadné diversifikaci portfolia, možnosti investovat i s malým kapitálem nebo možnosti zařídit vše online z pohodlí domova. Výhodou tohoto způsobu investování je také široká dostupnost klientské podpory kdykoliv, když potřebujete s čímkoliv poradit nebo komunita investorů, která se okolo těchto platforem vytváří, kdy si její členové vzájemně předávají své zkušenosti a dojmy.

[blog_offers_mobile]

Možností k investování je dnes široká paleta. U každé investice je ale dobré se zamyslet nad tím, co se stane v případě, kdy nastanou nepříznivé okolnosti, které způsobí, že se naše investice nebude vyvíjet očekávaným směrem. Proto je vhodné vybírat takové investice, které nabízí určitou formu zajištění. Přitom platí, že rozdíl ve výnosnosti zajištěných a nezajištěných investic nemusí být velký, rozdíl v rizikovosti ale může být značný. Například pokud bychom investovali do již zmiňovaných úvěrů či půjček, pak v případě, že budeme investovat do nezajištěných úvěrů, můžeme při nepříznivém vývoji přijít i o celou svou investici.

Kdežto v případě úvěru zajištěného například nemovitostí je naše investice nepřímo kryta tímto reálným aktivem. To znamená, že se jako investoři dostáváme do komfortní pozice, kdy v případě, že dlužník svůj projekt nezrealizuje a nezvládne úvěr splatit, bude jeho nemovitost zpeněžena a z výtěžku uspokojeni investoři. Podobně jako je důležité vybírat zajištěné investice, je také vhodné diversifikovat, tedy nesázet vše na jednu kartu, ale naopak si vytvořit portfolio, které nám umožní podstupované riziko ještě dále snížit.

[blog_offers_mobile]

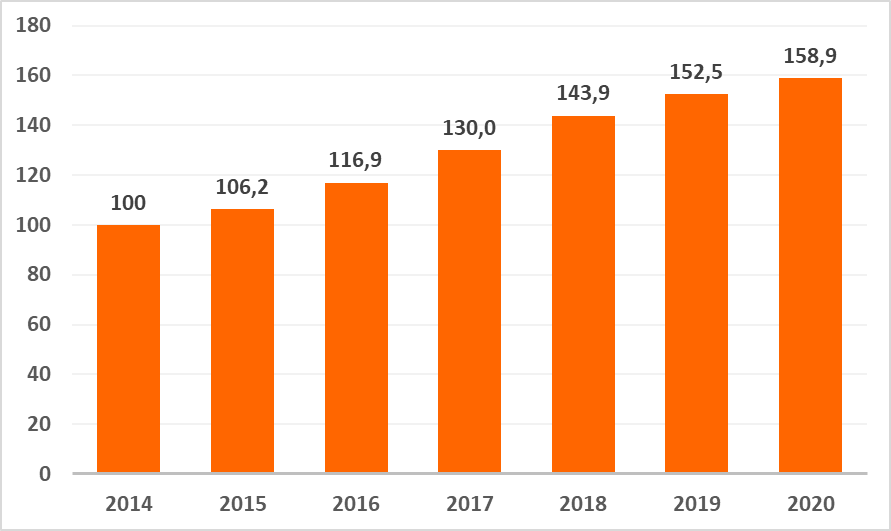

Vhodným zajištěním z pohledu investora jsou již zmiňované nemovitosti, jelikož se jedná o reálné aktivum, se kterým se dlužník nemůže nikam schovat. Ceny nemovitostí v českém prostředí nezaznamenávají výraznější poklesy, naopak v posledních letech významně rostou. Na jedné straně je to dáno uvolněnou měnovou politikou centrální banky, která znamená levné financování pro ty, kdo si chtějí nemovitost pořídit a zvyšuje tak poptávku po nemovitostech. Na straně druhé je pro Česko charakteristický velmi pomalý povolovací proces výstavby, který způsobuje, že na trh se dostávají nové byty či domy pouze v omezeném množství, které nedokáže uspokojit poptávku.

Index nabídkových cen bytů v České republice (rok 2014 = 100)

Zdroj: Český statistický úřad, pozn.: rok 2020 vychází z údajů za 1. kvartál

K českým p2b platformám, které svým investorům nabízí možnost investování do úvěrů zajištěných nemovitostmi, patří společnost RONDA INVEST a.s. Ta poskytuje flexibilní financování malým a středním podnikatelům podnikajícím na území České republiky, přičemž se často zaměřuje na financování nákupu, výstavby a rekonstrukcí nemovitostí. Drobní investoři tak mají příležitost investovat do zajímavých projektů zajištěných nemovitostmi, k nimž by se jinak jako individuální investoři nedostali.

K výhodám investování u RONDY INVEST rovněž patří, že:

Chcete se dozvědět, jak investování do úvěrů funguje? Podívejte se na další informace na TÉTO STRÁNCE, nebo nás kontaktujte na bezplatné telefonní lince 800 023 099, e-mailu: info@rondainvest.cz nebo na chatu (vpravo dole na stránce).

6. 2. 2026

Daňové přiznání pro investory za rok 202514. 8. 2025

5 varovných signálů, že investice není bezpečná23. 7. 2025

Jak Češi investují v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Praha - Jinonice

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Všemily - Jetřichovice (okres Děčín)

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Nitra - Mlynárce

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.