Nejbohatší a zároveň nejspokojenější lidé bývají ti, kteří dokáží něco odložit stranou. Nezáleží tedy tolik na výši příjmu, ale spíš na tom, kolik jste schopni z vašeho platu ušetřit. Nejčastějším argumentem proti spoření je právě neschopnost nebo spíš neochota se uskromnit. Pojďme se tedy podívat na 6 možných způsobů, jak relativně bezbolestně začít šetřit.

Nejprve je nutné zrevidovat své měsíční výdaje a identifikovat položky, za které nejvíce utrácíte. Dnes již existují různé aplikace dostupné na mobilu (například Spendee, Debito, Wallet nebo 1Money), které vám se správou vašich financí pomohou. Pokud se nechcete se svou bilancí nikomu svěřovat, postačí vám i obyčejná tužka a papír. Některé banky (například ČSOB) poskytují v internetovém bankovnictví přehledné grafy vašich výdajů podle zaměření (drogerie, bydlení aj.). Cílem je identifikovat položky, za které nadměrně utrácíte. Důležité je zahrnout i na první pohled nepatrné položky jako káva na benzínce nebo spropitné v restauraci. To vše může mít vliv na to, jestli vám koncem měsíce něco zbývá.

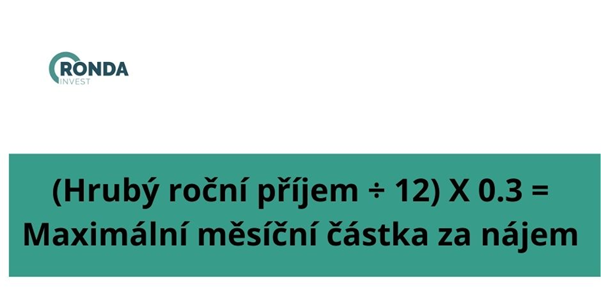

Mezi největší položky zpravidla patří náklady na bydlení. Pokud musíte platit nájem, je zde obecné nepsané pravidlo, že byste neměli utratit více než 25–30 % vašeho platu za výdaje na bydlení. Jednoduchý vzoreček vám pomůže si spočítat, kolik můžete měsíčně maximálně utratit za bydlení. Při měsíčním hrubém příjmu 30 000 Kč si tedy můžete dovolit platit maximální měsíční nájemné kolem 9 000 Kč. V hlavním městě může být tato částka o něco vyšší, aby reflektovala i situaci na trhu (nemovitosti v Praze jsou dražší než ve zbytku republiky). Pokud je váš příjem nízký, je vhodné náklady na bydlení optimalizovat tak, že bydlíte například ve sdíleném pokoji nebo platíte nájem jako pár, a ne jako jednotlivec.

Každý úspěšný člověk si nejprve stanoví cíl, který může být zároveň motivací. Cíl může být stanovený jako krátkodobý (například koupě nábytku do dětského pokoje) nebo jako dlouhodobý (příprava financí na důchod). Zvolte si reálný cíl, kterého chcete dosáhnout podle toho, kolik jste měsíčně schopní odložit stranou. Prvním cílem může být například odložení 1000 Kč každý měsíc, kdy za rok spoření budete mít uspořených 12 000 Kč. Ty můžete dále investovat a začít na svých penězích konečně vydělávat.

Je dobré založit si dva účty. Jeden, kam si pravidelně stanovenou částku odkládáte a ten druhý, kam vám přichází měsíční příjem a platíte odsud své výdaje. Poptejte se tedy na možnost spořících účtů ve své bance. Některé banky dokonce nabízí automatické zaokrouhlení vašich plateb na celé koruny a odesílání drobných částek vzniklých zaokrouhlením na váš spořící účet. Čím více tedy utrácíte, tím více i spoříte. Pro někoho to může být relativně jednoduchý způsob, jak průběžně uspořit menší částky.

[blog_offers_mobile]

Máte za sebou svůj první krok, máte stanovený cíl, a přesto vám na spořícím účtu zatím nesvítí první našetřený milion? Zkuste znovu promyslet, za jaké položky nejvíce utrácíte (v procentech) a zaměřte se na tyto oblasti. Nemůžete kupovat levnější sprchový gel? Nemůžete příště zvolit levnější prací prášek? Je možné využít nějaké akce a slevy? Vyplatilo by se vám některou položku kupovat ve větším balení? Opravdu potřebujete desátou košili? Skutečně si nemůžete nosit termosku s kávou z domova? Lze rozbitou věc opravit místo pořízení nové? Jednoduše – zkuste se zamyslet nad možnostmi, kde můžete ušetřit a zkuste měsíc dodržovat nové návyky. Pokud se vám podaří například celý měsíc odolat kávě z automatu, kterou si rádi dáváte denně v práci, postačí to k tomu, abyste se tohoto „zlozvyku“ zbavili. Stačí začít menšími krůčky, ale časem si vypěstujete nové návyky a uspořená částka vás bude motivovat k dalšímu šetření.

Již víte, jakým způsobem můžete šetřit. Nyní si nastavte na odhadnutou částku pravidelnou odchozí platbu k určitému datu na váš spořící účet a snažte se dodržovat nově vypěstované návyky. Někomu může vyhovovat posílat našetřenou částku na spořicí účet spíše čtvrtletně. To už závisí jen na vás, jakou variantu preferujete. Pokud si ale nastavíte měsíční trvalou platbu krátce po výplatě, prakticky nebudete mít možnost nesplnit svůj cíl.

Již máte na svém účtu nějaké prostředky naspořeny? Nebo se právě radujete z prvních ušetřených peněz? Zkuste se zamyslet i nad možnými investicemi tak, aby vám vaše finance neznehodnocovala inflace.

Nejspíš se ptáte „no jo, ale jak mám uspořené prostředky investovat“? Vždy je vhodné je vybírat investice, které jsou zajištěné a ve stávající době to platí dvojnásob. Rozdíl ve výnosnosti zajištěných a nezajištěných investic nemusí být až tak velký, rozdíl v rizikovosti je ale značný. K nejoblíbenějším formám zajištění z pohledu investora patří nemovitosti. Jedná se o tradiční uchovatele hodnoty, které si ve stávající nejisté době získávají stále větší oblibu. I v případě investice zajištěné nemovitostmi můžete přitom dosáhnout na výnos až 6 % ročně.

[blog_offers_mobile]

Takovou investicí mohou být investice do úvěrů zajištěných nemovitostmi u společnosti RONDY INVEST. Společnost se zabývá mimo jiné financováním developerských projektů, které bývají zpravidla zaměřeny na výstavbu či rekonstrukci bytů či domů ve vybraných lokalitách s dobrou likviditou. Typicky se jedná například o developerské projekty spojené s výstavbou či rekonstrukcí rezidenčních nemovitostí. Po důkladném prověření každého projektu a jeho zafinancování ze strany RONDY INVEST jsou tyto projekty zpřístupněny k investování také drobným investorům. Výše výnosu se liší podle projektu, do něhož se rozhodnete investovat a činí až 6 % p.a.

I drobní investoři tak mohou získat pasivní příjem z projektů zajištěných nemovitostmi, k nimž by se jinak jako drobní investoři neměli možnost dostat. V případě investice ve výši minimálně 10 000 Kč navíc získáte bonus 500 Kč. Na závěr ještě doplňme, že investování do úvěrů u RONDY INVEST je velmi jednoduché a jednoduše dostupné. Vše zařídíte ONLINE z pohodlí Vašeho domova.

6. 2. 2026

Daňové přiznání pro investory za rok 202514. 8. 2025

5 varovných signálů, že investice není bezpečná23. 7. 2025

Jak Češi investují v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Praha - Jinonice

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Všemily - Jetřichovice (okres Děčín)

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Nitra - Mlynárce

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.