Na trhu jsou prašivé dluhopisy, které sice slibují vysoký výnos, ale s tím spojené značné riziko a žádné zajištění. Víte, jak pochybné dluhopisy poznat a na co si dát pozor?

Před vypuknutím koronakrize byl český internet zaplaven nabídkami firemních dluhopisů. A apetit emitentů neslábne ani v současné době. Podle odborníků se počet letos vydaných emisí firemních bondů významně neliší od předchozích let. Výjimkou přitom nebudou ani případy, kdy se emitenti dluhopisů pokusí svést neúspěch na koronavirus a investorům se pokusí prodat nově emitované dluhopisy. Zatímco míra rizikovosti takových investic v důsledku aktuální nepříznivé situace vzrostla, výnosy nových emisí paradoxně za těmi předkrizovými pokulhávají. Ve většině případů se přitom jedná o takzvané prašivé dluhopisy (z anglického junk bonds), které bývají spojeny s vysokým výnosem, ale také značným rizikem.

[blog_offers_mobile]

Pokud si žádáme o úvěr v bance, jsme pro banku dlužníkem. Banka si o nás zjišťuje celou řadu informací, zajímá ji výše našich příjmů, historie pohybů na našich účtech, dluhy v bankovních registrech a historie jejich splácení, naše zaměstnání, věk, rodinný stav a podobně. Všechny tyto informace banka vyhodnocuje, aby se ubezpečila, že jí poskytnuté prostředky vrátíme. Pokud o nás banka zjistí jakoukoliv negativní informaci, pak nám zpravidla úvěr neposkytne.

Obdobným způsobem by měl postupovat i investor do dluhopisů a prověřit si, zda mu bude emitent dluhopisů schopen půjčené prostředky vrátit. Emitent dluhopisu totiž není z pohledu investora opět nikým jiným než dlužníkem. Pravda je však taková, že k dostatečnému posouzení schopnosti emitenta splatit půjčené prostředky zpravidla nemá investor dostatek informací. U emisí obchodovaných na burze stanovují analytici ratingová hodnocení, které odráží schopnost daného subjektu splatit své dluhy. V případě prašivých dluhopisů tento rating ale v naprosté většině případů chybí a investor tedy není schopen posoudit, zda nabízený výnos odpovídá podstupovanému riziku. Důležitou roli hraje také nedostatečná diversifikace, protože v řadě případů investor sází pouze na jednoho emitenta a v případě, že se tento dostane do problémů, hrozí investorovi ztráta celé investované částky.

Proto by si měl investici do firemních dluhopisů každý investor velmi dobře promyslet a malým rizikovým emisím se raději obloukem vyhnout.

Hlad investorů po výnosu

Počátky boomu prašivých dluhopisů je možné najít v roce 2012, kdy Česká národní banka (ČNB) spolu s ministerstvem financí rozvolnila podmínky pro emisi dluhopisů – například zanikla povinnost nechat si u ČNB schválit emisí podmínky. Další příčinou bylo snížení výnosů státních a kvalitních firemních bondů až k nule a v cizině mnohdy i do mínusu. Obdobně investory k nákupům prašivých dluhopisů motivovaly i klesající výnosy z bankovních vkladů. Nabídky cílené na méně zkušené investory, kteří nejsou spokojeni se zhodnocením svých úspor na termínovaných vkladech a spořicích účtech jsou příznačné i pro současnou dobu.

Zde je však nutno podotknout, že nezajištěné prašivé obligace rozhodně nejsou alternativou k těmto produktům zajištěným Garančním systémem finančního trhu. Za současné situace, kdy se může řada firem dostat do finančních potíží, může dojít k lavinovému efektu bankrotů a mnoho důvěřivých investorů tak může přijít o rodinné úspory.

Důležitou roli také v posledních letech i v současné době sehrává přísnější úvěrová politika bank, které méně ochotně půjčují na rizikovější projekty či refinancování dřívějších závazků a k emisi dluhopisů tak přistupuje více firem než dříve.

[blog_offers_mobile]

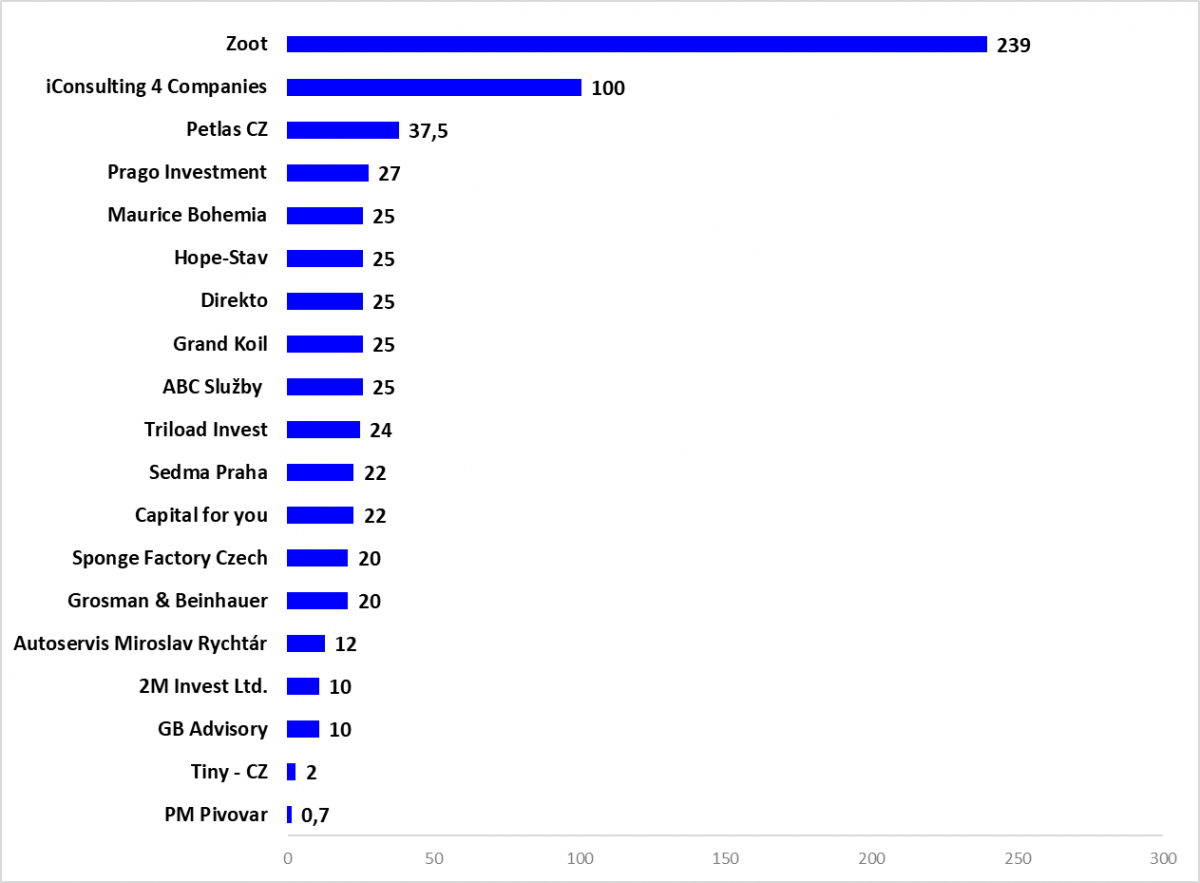

Přesný objem firemních dluhopisů, které byly na českém trhu až do současnosti prodány, není známý. Podle odhadů odborníků se ale jedná řádově o vyšší desítky miliard korun. Stejně tak není přesně známo, jaký je objem dluhopisů, které zůstaly nezaplaceny, protože jejich emitenti se dostali do vážných finančních problémů nebo jednoduše nechtějí půjčené peníze vracet. K veřejnosti se dostanou zpravidla jen vybrané případy, které jsou z určitých důvodů mediálně zajímavé. Za všechny je možné uvést například prodejce oblečení Zoot, těžební skupinu NWR či skupinu EMTC. V souhrnu se ale jedná minimálně o jednotky miliard korun problémových emisí.

Přehled vybraných emitentů, kteří v letech 2017-2019 nesplatili úrok nebo jistinu dluhopisu (mil. Kč)

Zdroj: Web nesplacene-dluhopisy.cz

U rizikových emisí dluhopisů je často možné rozeznat některé příznaky, které by měly u každého investora vztyčit varovný prst. Může se jednat například o agresivní marketing, příslib vysokého zhodnocení, neexistenci finančních výkazů, zdůrazňování schválení emise Českou národní bankou, (které je ve skutečnosti pouze formální), poskytování nesmyslných garancí, vysokou zadluženost firmy vůči kapitálu, malý objem emise, vydání dluhopisů nově založenou společností nebo fyzickou osobou.

Určité uklidnění divoké dluhopisové řeky by měla přinést novela zákona o dluhopisech, která platí od počátku května letošního roku. Všechny emitované dluhopisy musí být počínaje prvním květnem registrovány u Centrálního depozitáře cenných papírů a mít přidělen tzv. ISIN, který představuje mezinárodní identifikaci příslušné emise. Tato změna by měla přinést dosud chybějící přesný přehled o tom, kolik emisí dluhopisů a v jakých objemech se vlastně v Česku vydává.

Druhá změna pak spočívá v tom, že pokud půjde o emisi dluhopisů s prospektem, musí se v něm objevit informace, že ČNB pouze kontroluje, zda prospekt obsahuje všechny požadované náležitosti, že v rámci schvalování prospektu není posuzována finanční situace emitenta a ČNB nijak negarantuje řádné splacení emise. Dříve totiž poměrně často docházelo k tomu, že dohled ČNB byl zneužíván k marketingovým účelům ve smyslu „prospekt je schválen ČNB, takže investice je bezpečná“.

[blog_offers_mobile]

Bez ohledu na regulaci je potřeba vždy věnovat výběru investic patřičnou pozornost a eliminovat související rizika diversifikací do více různých titulů a výběrem investic, které jsou zajištěné. Přitom platí, že rozdíl ve výnosnosti zajištěných a nezajištěných investic nemusí být až tak velký, rozdíl v rizikovosti je ale zásadní.

K nejoblíbenějším formám zajištění z pohledu investora patří nemovitosti. Jedná se o tradiční uchovatele hodnoty, a to i ve stávající nejisté době. Vzhledem k tomu, že dluhopisů zajištěných nemovitostmi je na trhu omezené množství, mohou být zajímavou alternativou také investice do úvěrů, které jsou nemovitostmi zajištěny.

Chcete se dozvědět, jak investování do úvěrů funguje? Podívejte se na další informace na TÉTO STRÁNCE, nebo nás kontaktujte na bezplatné telefonní lince 800 023 099, e-mailu: info@rondainvest.cz nebo na chatu (vpravo dole na stránce).

6. 2. 2026

Daňové přiznání pro investory za rok 202514. 8. 2025

5 varovných signálů, že investice není bezpečná23. 7. 2025

Jak Češi investují v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Praha - Jinonice

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Všemily - Jetřichovice (okres Děčín)

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Nitra - Mlynárce

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.