České domácnosti v loňském roce rekordně spořily. Většina úspor ale končí na bankovních účtech, kde je znehodnocuje inflace. Přitom by tyto peníze mohly každý rok vydělat svým majitelům v souhrnu miliardy.

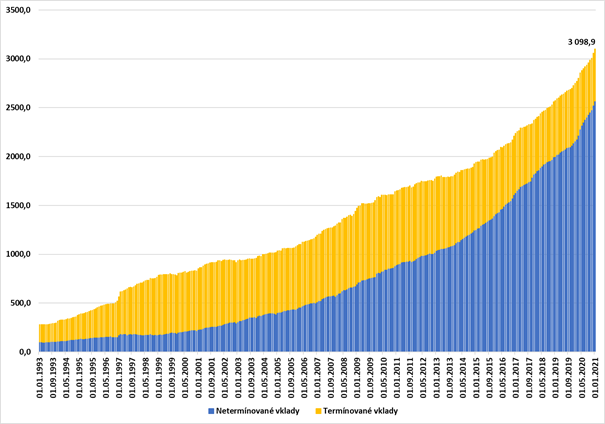

Úspory českých domácností uložené v bankách loni vzrostly o více než 331 miliard korun a poprvé překročily 3 biliony korun. Meziroční nárůst objemu depozit tak činil více než 12 procent. Rekordní přírůstky na účtech Čechů samozřejmě úzce souvisí s pandemií COVID-19, kdy v době zvýšené nejistoty lidé přirozeně více šetří a vytváří si finanční rezervy. Dalším významným faktorem je skutečnost, že omezení spotřeby domácností bylo do značné míry vynucené. Uzavřené obchody, restaurace, kina, divadla i fotbalové stadiony, ale i omezené možnosti cestování, to vše přispělo k tomu, že si Češi museli a bohužel stále ještě musejí odepřít to, co mají rádi a o to více ušetřili. V neposlední řadě díky se díky štědrým balíčkům vládní podpory většině domácností nesnížily příjmy a uspořené prostředky tak skončily na bankovních účtech. Úspory nerostly ale jen v Česku, americké domácnosti ušetřily loni podle odhadu agentury Bloomberg Economics nad rámec běžné míry úspor navíc 1,5 bilionu dolarů, čínské 430 miliard dolarů a japonské 300 miliard dolarů.

Vklady českých domácností u bank (v miliardách Kč)

Zdroj: Databáze časových řad ARAD České národní banky

Úspory uložené na běžných a spořicích účtech v bankách nám ale bohužel nic nepřináší. A nejenže nepřináší, ale zásluhou relativně vysoké míry inflace postupně ztrácejí svou hodnotu. Průměrná sazba na bankovních spořicích účtech aktuálně nedosahuje ani 0,3 procenta ročně, zatímco průměrná míra inflace za posledních 12 měsíců činí 2,9 procenta. To znamená, že za poslední rok poklesla reálná kupní síla našich úspor na spořících účtech v průměru minimálně o 2,6 procenta. V případě prostředků uložených na běžných účtech, které v naprosté většině případů nenesou žádný úrok, jsme na tom ještě hůře. Pokud by se stávající podmínky na trhu nezměnily, přišli bychom tak po deseti letech o více než čtvrtinu našich úspor uložených v bance, po dvaceti letech už by to byla více než polovina.

[blog_offers_mobile]

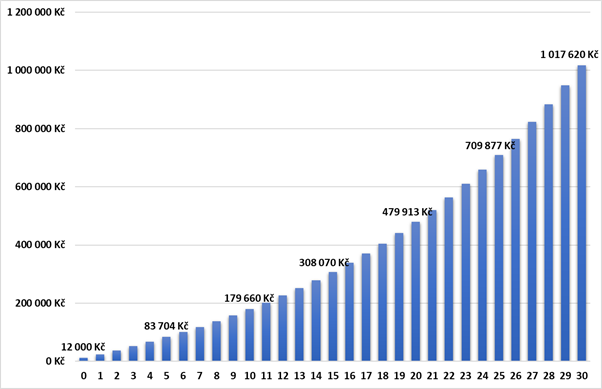

Možná si říkáte, že u těch pár tisícovek, které máte na běžném nebo spořicím účtu u své banky, inflace nehraje roli. Ale mýlíte se. Pár stokorun nebo tisícovka, které odložíte stranou každý měsíc a nenecháte je ležet ladem v bance, ale rozumně je investujete, vám můžou do důchodu vydělat klidně i milion. Pojďme se podívat na jednoduchý modelový příklad. Řekněme, že si budete každý měsíc dávat stranou tisícovku. To je za rok 12 tisíc korun, za deset let 120 tisíc a za třicet let si tímto odkládáním peněz na běžném účtu anebo doma do šuplíku ušetříte 360 tisíc korun. Pojďme se ale nyní podívat, co se stane, pokud stejné peníze investujete s výnosem 6 procent ročně. Jak je vidět na grafu, po dvaceti letech již budete mít naspořeno téměř na půl milionu a po třiceti letech to bude již více než milion. A to je téměř trojnásobek toho, kolik byste si naspořili při ukládání peněz na běžném účtu v bance.

Vývoj investice ve výši 12 tis. Kč ročně se zhodnocením 6 % p.a.

Zdroj: vlastní výpočty autora článku

Nejspíš se ptáte „no jo, ale kde můžu bezpečně investovat s výnosem 6 procent ročně“? Vždy je vhodné je vybírat investice, které jsou zajištěné a ve stávající době to platí dvojnásob. Rozdíl ve výnosnosti zajištěných a nezajištěných investic nemusí být až tak velký, rozdíl v rizikovosti je ale značný. K nejoblíbenějším formám zajištění z pohledu investora patří nemovitosti. Jedná se o tradiční uchovatele hodnoty, které si ve stávající nejisté době získávají stále větší oblibu. Na zmiňovaný výnos 6 procent ročně je přitom možné dosáhnout i v případě investice zajištěné nemovitostmi.

6. 2. 2026

Daňové přiznání pro investory za rok 202514. 8. 2025

5 varovných signálů, že investice není bezpečná23. 7. 2025

Jak Češi investují v roce 2025?Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Praha - Jinonice

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Všemily - Jetřichovice (okres Děčín)

Výnos

Výnos představuje peněžní částku, kterou získáte za investovaný kapitál. Udává rozdíl mezi konečnou hodnotou investice a použitým kapitálem.

p.a. znamená per annum, tedy výnos vypočítaný na roční bázi.

Příklad:

Investujete 10 000 Kč s výnosem 10 % p.a. Výnosy vám budeme vyplácet v poměrné výši každý měsíc, za rok na výnosech získáte celkem 1 000 Kč.

Splatnost

Splatnost udává závazné datum, do kdy bude úvěr splacen a kdy končí vaše investice.

Po tomto datu zašleme na váš účet spolu s posledním výnosem i původní investovanou částku.

Min. investice

Minimální investice udává nejnižší možnou částku, kterou lze do projektu zainvestovat.

LTV

LTV = Loan to Value

(v překladu „úvěr k hodnotě“)

LTV udává poměr hodnoty úvěru k hodnotě nemovitosti. Čím je nižší LTV, tím je vyšší zajištění.

Výpočet LTV = výše úvěru / odhad tržní ceny × 100

Nitra - Mlynárce

Výpočet kalkulačky vychází z modelového příkladu investice do jednorázově splatného úvěru (celá jistina splatná na konci splatnosti úvěru). Výnosy jsou investorům vypláceny měsíčně a kalkulačka nepočítá s jejich reinvestováním. Reálné zhodnocení investice se může od modelového příkladu lišit. Jedná se o hrubý výnos, který podléhá zdanění. U RONDY INVEST neplatíte žádné vstupní poplatky ani žádné pravidelné poplatky.